标签

-

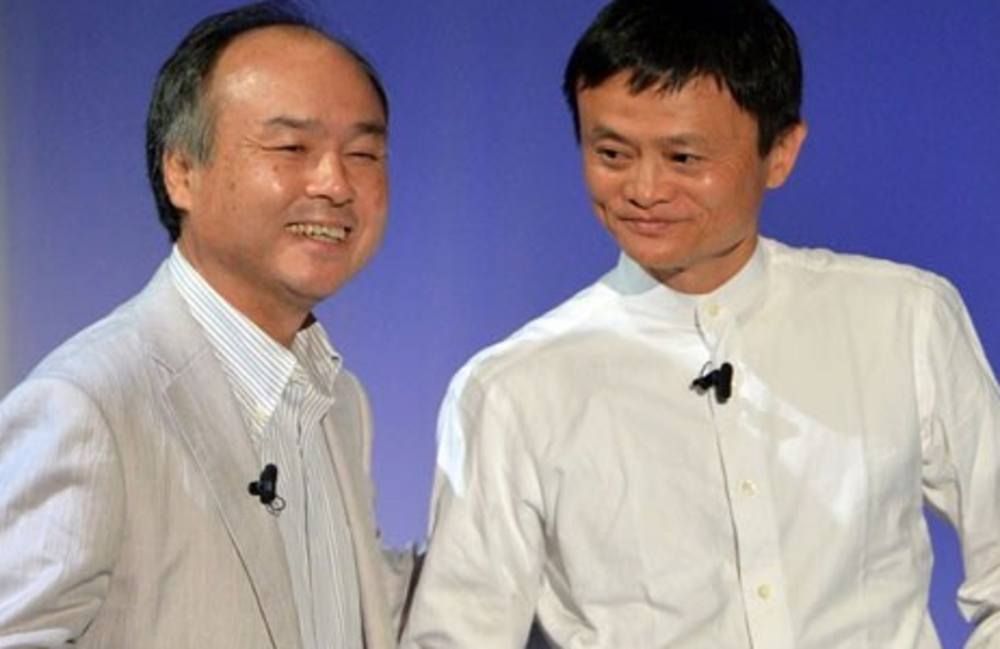

软银出售的阿里股票扩大到89亿美元,迎接阿里的除了股价暴跌,还有……

热点聚焦 2016-06-03虎嗅昨天报道了日本软银集团股份有限公司(SoftBank Group Corp., 9984.TO)16年来首次出售价值79亿美元的阿里巴巴(Alibaba Group, BABA)股票,仅仅一天后,事情的发展有些失控。网络创业培训研究中心根据彭博商业周刊的报道,阿里巴巴长线股东新加坡国有投资机构淡马锡控股和新加坡政府投资公司(GIC)从软银手中合计购买了阿里巴巴10亿美元的股票。据悉,这两家投资公司将分别支付5亿美元,合每股74美元,各自增持676万股。根据彭博汇编的数据,此前淡马锡本已持有阿里巴巴4,860万份美国存托凭证(ADR)。但事情并没有这么简单。根据彭博社的报道,6月2日,日本软银称,通过出售阿里股份套现89亿美元。前一日公告中称“抛售价值至少79亿美元股票”。这意味着软银在打开一个缺口后,试图通过出售更多的阿里巴巴股票进行更多的套现。阿里巴巴的股价对此做出了强烈的反应,周三美股收盘,阿里巴巴股价从前一日收盘价的82美元跌至76.69美元,跌幅高达6.48%。这让阿里巴巴的股价雪上加霜。根据1日的公告,软银出售计划阿里巴巴股价的计划包括:1)阿里巴巴集团从软银集团手中购买其持有的价值20亿美元的阿里巴巴股票,阿里巴巴自有现金支付;2)由阿里巴巴创始人和高管组成的阿里巴巴合伙人从软银集团手中认购另外4亿美元的阿里巴巴股票;3)软银在公告中称,还将向一家主权财富基金出售5亿美元阿里巴巴股份;4)软银集团将新成立一个法定可转换信托基金发行总额为50亿美元的可转换债券,这些债券可在三年内转换为阿里巴巴集团的普通股;但是,2日这一股票出售计划突然多出来10亿美元,变成了89亿美元:1)阿里巴巴拟以每股74美元从软银购回2700万股阿里巴巴股票,面值约20亿美元;2)阿里巴巴合伙人同意以每股74美元从软银购买5,405,405股阿里巴巴股份,面值约4亿美元;3)软银同意向GAMLIGHT和ARANDA分别定向出售5亿美元的阿里巴巴股份;4)软银另外出售规模扩大后的55亿美元为期三年的可转换的阿里巴巴股票支持证券,票面利率5.75%,对该证券的定价为溢价17.5%。多出来的10亿美元主要源自第3)和4)条的变动。随后虎嗅寻求阿里巴巴的回应,阿里巴巴公关人员表示,坚持这一数字为79亿美元无误。在昨天软银出售股票计划曝光后,即有一种声音认为,这给了做空者机会。上述变动,让软银1日在公告中声称的“此次交易的目的完全源于软银集团的资本结构和降低负债规模的需求”的苦衷打上了折扣。软银的这次股票出售行为带来的连锁反应似乎远比预想的糟糕,对阿里巴巴、软银和雅虎各方都是如此。《华尔街日报》进一步分析道,“对雅虎的股东来说,软银的行为可能被他们看做自己减持阿里巴巴股票的办法。如果软银已经考虑好了,雅虎或该公司的潜在买家也能想清楚。但也有可能软银原本希望出售更多股票,这次出售的是一次能够售出的最多股票。然而,雅虎持有的阿里巴巴股票总价值为310亿美元,远高于软银此次出售的规模。”这让雅虎的股东通过出售阿里巴巴的股票套现变得更加困难,尤其如果软银和雅虎同时选择同样的方式套现的话。让我们回过头来看,远在2014年,软银在印度市场正在复制对阿里巴巴的投资手法,当时,日本经济新闻报道称,软银正在印度寻找下一个阿里巴巴。日本软银2014年10月28日向印度的大型电商企业Snapdeal投资约680亿日元,出资比例占30%以上,成为该公司最大股东,这与当初孙正义对阿里巴巴的投资路径如出一辙。孙正义当时表示,“10年前,软银开始积极投资的中国与现在的印度十分相似,印度是令人兴奋的市场。”在阿里巴巴上市后,孙正义从对阿里巴巴的投资中获利接近1000倍。那么,问题来了:现在是出售阿里巴巴股票的最佳时机吗? -

东南亚电商头条:手机银行在柬埔寨成大新闻

热点聚焦 2016-06-02尽管有些玩法在国内已司空见惯,但拿到东南亚就算新鲜事儿,出海的电商人通过了解这些动态可以更准确把握当地市场发展水平。在今天的东南亚电商头条里,柬埔寨当地银行历史性地推出手机银行,在印尼打天下的新加坡消费贷款公司获得资本青睐,熟悉的商业模式怎么在东南亚成了香饽饽呢?具体内容如下:1. 柬埔寨破天荒有了手机银行马来亚银行(马来西亚最大的银行兼金融集团)的柬埔寨分支最近推出了手机客户端,外媒指出“对于柬埔寨来说这是具有里程碑意义的一步”。该APP结合了AR和QR技术,具有查找附近银行、转账、贷款利率计算等功能。马来亚银行(柬埔寨)表示接下来要在当地推出更多线上服务。据统计,截至2015年11月,柬埔寨智能机普及率达39.5%,相比2014年增长51.7%。2. 印尼电商将支持比特币支付印尼电商平台KinerjaPay宣布与当地比特币交易平台Bitcoin Indonesia达成合作,将推出比特币支付服务,因而成为印尼第一个接受比特币的电商平台。KinerjaPay方面表示希望利用Bitcoin Indonesia的15万用户来提高平台销量。3. 新加坡消费贷款公司获“7位数”融资新加坡的消费贷款公司FinAccel宣布获得“7位数字”的融资,该投资由本土风投公司Jungle Ventures领投,美国孵化器500 Startups等跟投。FinAccel第一站是印尼,目前已与Sepulsa和Jualo等当地20多家电商达成合作,目前提供的服务包括分期付款、卖家信用评估检测以及货到付款。4. 印度医疗电商获150万美元融资 网络创业培训研究中心印度网上医疗平台1mg宣布获得来自瑞士医疗投资机构HBM 150万美元的B轮投资。消费者可以在1mg的平台查询药物信息并购买药物,还能获得在线诊断服务。5. 印度版汽车之家完成B轮融资印度移动汽车市场Droom宣布完成B轮融资,新加坡风投公司Beenext和日本科技公司Digital Garage等跟投,该资金将用于巩固在国内的市场地位以及谋求海外扩张。Droom是一个汽车和汽车服务的交易平台,目前已进入142个城市,拥有超过4.7万个B2C卖家以及2.3万产品。6. 新加坡大数据公司获千万美元融资新加坡大数据分析公司Lynx Analytics宣布获得1000万美元的战略投资,此轮融资过后,公司估值将达到6600万美元,Lynx Analytics没有透露此次投资方,融资将用于开发新产品和新一轮市场扩张。7. 新加坡为电商大兴基建新加坡电力集团(SP)的网络部门SPTel为提高连通性和基础设施建设,推出了名为OpticNet和SmartConnect的解决方案。SPTel指出,新加坡的光纤网络将会给电商企业和初创公司提供很大的信息技术支持。【注】感谢东南亚“YC”模式加速器Monmentum Works提供新闻线索。东南亚地区包括越南、老挝、柬埔寨、泰国、缅甸、马来西亚、新加坡、印度尼西亚、文莱、菲律宾、东帝汶等11个国家,面积约457万平方千米,有6亿人口。目前,东南亚的网络零售占比仅为1%,但该地区被认为在未来4~5年内将有望达到中国电商销售额的2倍。印度国土面积为298万平方公里,总人口12亿,据有关部门预测,印度电商市场有望在2020年之前突破1000亿美元大关。 -

VC警告:创业公司没有“高增长”是活不下来的

热点聚焦 2016-05-31编者注:本文作者为Jeff Bussgang,Flybridge Capital 的普通合伙人。本文主要阐述了,在如今资本寒风猛刮的情况下,各大创企纷纷选择先保命再说,但选择这样一条道路绝非长久之计。创企必须找到获得高增长的道路,让创企、风投、市场之间的良性循环重新开始,这才是对大家都有益的做法。在过去的几个月里,不少撰稿人都撰文阐释了混乱的融资市场给企业带来的影响,以及为什么企业家们是时候将工作重心从发展转移到盈利上了。从某种程度上来说,我是赞同这种观点的,在过去的好几个季度中,我也一直在如此劝诫我认识的企业家们。但是我担心的是,我们是不是将这种观点宣扬地太过火?以至于企业家们完全走上了另一条路?也就是说,企业家们并没有学会理解、鉴别发展带来的真正的价值,因此他们选择了打持久战的一条道路。眼下我们的行业中兴起了一种流行的得瑟方式,说自己是一家成立15年、一夜成功的创企。我想说,打持久战的问题在于,成功并不总会带来“风险回报”,而靠风投撑起的整个融资模式,其内在就在于能够带来风险回报。那么,什么是“风险回报”?如何定义一家风险资本机构是成功的呢?我们基本依靠两个衡量标准:1。现金投资的资本回报率为3倍以上;2。内部收益率15%以上。你可以说这些衡量标准怎样怎样,但它们已经在行业内部存在几十年了。这些衡量标准之所以存在,是因为资金一旦投出就会被绑住很多年(也就是说不是流动的),与其他类型的投资相比,这种投资方式风险是比较高的。因此,你必须将非流动性溢价以及风险溢价算入其中。为了让投资组合中的投入资本获得3倍以上的收益,你必须要有几个成功的投资项目收益在10倍以上甚至更高。不管在哪一种投资组合中,你的大多数项目都将是失败的——即那些让你受损或在无数年艰苦工作后才回本的项目。但是,只要你有那么几个回报率在10倍以上的成功项目,那么你的整个投资组合就可以说是成功的。Fred Wilson(硅谷顶尖风险资本家和著名的博客作者)曾写过一篇很棒的文章,他回忆了USV的第一次融资,那次投资使他40%的投资组合公司损失了所有资金;然而,由于他们成功投出了5家回报率20倍以上的公司,因而他们最终的结果仍然非常卓越。如何才能获得风险回报?要想获得10倍甚至20倍以上的投资回报,公司就得光速发展。怎样才能叫光速发展?请看下面的图表。图表中有三家初创公司,这三家公司第一年的营收都是100万美元(注意:一家创企获得年100万美元的营收通常需要花费2-3年时间)。接着我们制定三个不同的成长速率——100%,50%和25%。那么在接下来的6年里,发展最快的公司将有机会获得风险回报。以营收率增长6倍来计算,该公司的年营收将达到6400万美元(从公司规模和发展速率来看,这是较为合理的推断),估值则达到近4亿美元。假设这家公司在其发展过程中需要2000-3000万美元的资金(通常需要经过2-3轮融资),早期投资人的交易后估值为4000万美元,那么好了,一家回报率10倍的公司就诞生了。最后,如果第三家公司的年增长率只有25%,那么你的公司铁定会损钱——而且是一大笔钱。这类公司由于发展缓慢,可能估值只能达到投资资本的2倍——760万美元左右。也就是说,你每投1美元进去,只能拿到20美分的回报。好,现在我们来认真思考一分钟。连续6年成长率100%,这样你才能拿到10倍的资金回报。假如公司在6年间的成长率只有50%——虽然以其他标准来衡量这个数字已经相当好看了——那么其营收增长就是在4倍左右,估值在4500万美元左右。这样算来,投资人基本能拿回自己的钱。接下来,我们说一个简单的道理——发展速率是会变的。一个创企,通常初期成长会更快,随着市场逐渐成熟,发展速率的分母越来越大,公司的成长肯定会慢下来。我要说的意思很清晰:风投资本家和企业家们如此关注公司成长是有原因的。为了获得风险回报,风投们需要创企每年的成长率高于100%。如果一份投资组合里的几家公司没能达成这一目标,那么就无法产生风险回报。而如果没人能够带来风险回报,整个系统也就会随之崩溃。上述关系揭示了风投和企业家之间存在的结构性矛盾。风投们总是会自然而然地催促企业家们加速公司成长,好让公司获得10倍以上的回报,这样他们的投资组合才能算是成功的。而企业家们总是小心翼翼,希望公司按照正确的节奏发展,不烧冤枉钱,不丢客户和员工。那么我们该怎么做呢?我想还是要专注于打造能够产生真正价值的公司,随着时间的流逝,这些公司能够带来实际的利润。但我们也不要忘了,要想获得丰厚的回报,我们的企业需要在一段连续的时间里发展地非常快。下次如果再有人叫你放慢脚步,你就想想我说的话。网络创业培训研究中心 -

互联网金融监管收紧 P2P平台转型寻出路

热点聚焦 2016-05-31随着2016年互联网金融专项整治之风在全国范围内刮起,网贷行业也进入了大浪淘沙阶段。今年以来,P2P网贷行业的发展一直面临着监管收紧、投资人信心不足、收益率下滑等各种挑战。有数据显示,截至4月底,全国共曝出1289家问题平台,所涉及的投资人数为24.4万人,占全国投资人数的3.4%,涉及贷款余额为154.3亿元。而除去一些违法违规平台,随着监管举措频出,一些小平台也在加速退出。无序发展多年后,野蛮生长的网贷行业将迎来“存量淘汰”阶段。转型调整瞄准三大方向在《证券日报》记者采访中发现,在监管收紧背景下,很多P2P都在积极转型调整。智能理财平台神仙有财CEO惠轶表示,“除了根据监管要求进行合规化调整以外,还有不少P2P平台开始弱化P2P业务,甚至走上了去P2P化 的转型之路。目前来看,P2P平台的集体转型方向大致分为平台化、资管化和投行化等几类。”豆蔓金服CEO王崇羽表示,“作为行业参与者,企业应该积极面对监管,寻求监管层的帮助,多沟通,多交流,明确自身发展存在的问题,尽快修正,预见未来可能发生的风险,提前规避。”他同时表示,“以豆蔓理财为例,我们将所有资产从信贷类转向质押贷和消费金融类,就是为了从根本上进一步降低风险。我们引入第三方审计来把控业务经营,与知名律所合作防范法律风险,虽然已经与第三方支付公司进行资金托管合作,但仍在积极寻求银行的资金存管。”民生易贷CEO陶静远则对《证券日报》记者表示,正在风控能力上加强力度,也在适度的创新。“民生易贷正在完善投资人适当性制度安排,让投资人选择到更适合自己的产品;正在进一步完善风控体系和模型,民生易贷一直在坚持从银行业学习风控经验,依托自身的资源和人才优势,民生易贷按照银行审核客户信贷能力的标准筛选融资客户,同时依靠对企业和个人的独立评级体系,形成特有的风控模型以及银行级风控。”陶静远说道。投之家CEO黄诗樵对《证券日报》记者表示,以监管“看得见的手”来及时矫正市场失灵的问题,这对于整个行业来讲,是重大利好。但随着监管的涉足,行业准入门槛和操作成本的提升,也将会降低市场的利润空间,促使P2P网贷的进一步转型。网络创业培训研究中心收益率逐步回归理性在一段“野蛮生长”期后,市场回归理性,行业整体由分散走向集中,实属发展必然。一方面是,BAT为首的行业大佬,纷纷入驻互联网金融,也加剧了互联网金融业的兼并与淘汰。另一方面,金融本身的外溢性和交叉性,作为市场环境外部刺激的政府监管,也推进了互联网金融业的大洗牌。惠轶表示,“监管的收紧使得一批浑水摸鱼的不法平台被踢出局,网贷行业也展开了必要的合规化调整,种种原因也让风投机构对于P2P平台的投资更谨慎,以往资本一掷千金的场面如今明显减少,纯粹的P2P平台融资规模逐步下降,真正能够融到资的平台屈指可数。”他同时表示,“过去的运营方式是寄希望于融资,采用烧钱的方式来做大规模和扩张平台,而今如果平台短期无法获得融资,最好的办法是降低运营成本及获客成本,把钱花在刀刃上,在移动端精准获客。”王崇羽也认为:“由于监管政策收紧,目前业内平台大都比较低调,开始专心练内功。营销和广告的经费,也普遍转向对产品和技术的研发上。此外,企业把更多精力放在了合规方面,逐步调整业务模式,提升风控能力。”“政府监管力度不断加强,用户的风险意识显著强化,互联网金融行业正在经历严格自律、高度自治、优胜劣汰的整顿治理过程,这是任何行业从野蛮走向规范途中必然要遭遇的 阵痛 ,紫马财行CEO唐学庆对《证券日报》记者坦言,“随着监管细则出台,人民币利率下降等因素,历经18个月的过渡期之后,行业会逐渐走向正规,收益率会越来越低,只有收益率下降到理性区间才能真正发挥出普惠金融的价值。”